Наверное, в жизни каждого человека наступает такой момент, когда он задумывается: «А что там с моей пенсией?» По словам специалистов Пенсионного фонда, лучше, чтобы этот момент настал немного раньше, чем за год до выхода на заслуженный отдых. Так не будем оттягивать момент и разберемся во всех вопросах прямо сейчас!

- Как формируется пенсия?

- Откуда берутся деньги?

- Что такое пенсионные коэффициенты?

- Что такое фиксированная часть страховой пенсии и индексация?

- Где узнать информацию о пенсионных накоплениях?

- Как получить выписку с лицевого счета?

- Что будет в документе?

- В документе ошибка. Что делать?

- На пенсию можно выйти досрочно?

- Как накопить на пенсию?

- Как жить не только на пенсию?

- Что еще почитать про пенсию?

Как формируется пенсия?

Пенсия бывает страховой и накопительной. У кого‑то она формируется только за счет страховой части, у кого‑то — за счет страховой и накопительной. Страховая пенсия состоит из отчислений в ПФР, которые делает ваш работодатель с официальной зарплаты. Накопительная часть — это накопления, сформированные за счет страховых взносов работодателей и дохода от их инвестирования. В Госдуме уточняют, что этот вид пенсии формируется у граждан 1967 года рождения и моложе, если они до конца 2015 года сделали выбор в ее пользу.

Откуда берутся деньги?

Работодатели перечисляют в ПФР страховые взносы — 22% от вашей зарплаты (из зарплаты эти деньги не вычитаются). С 2014 года вся сумма страховых взносов направляется на страховую часть пенсии. Взносы на нее фиксируются на индивидуальном лицевом счете в ПФР и регулярно индексируются. Но сами деньги идут на выплату пенсий нынешним пенсионерам.

Сейчас накопительная пенсия со взносов работодателя не формируется. Но деньги, которые вы успели накопить до этого, остались за вами.

Что такое пенсионные коэффициенты?

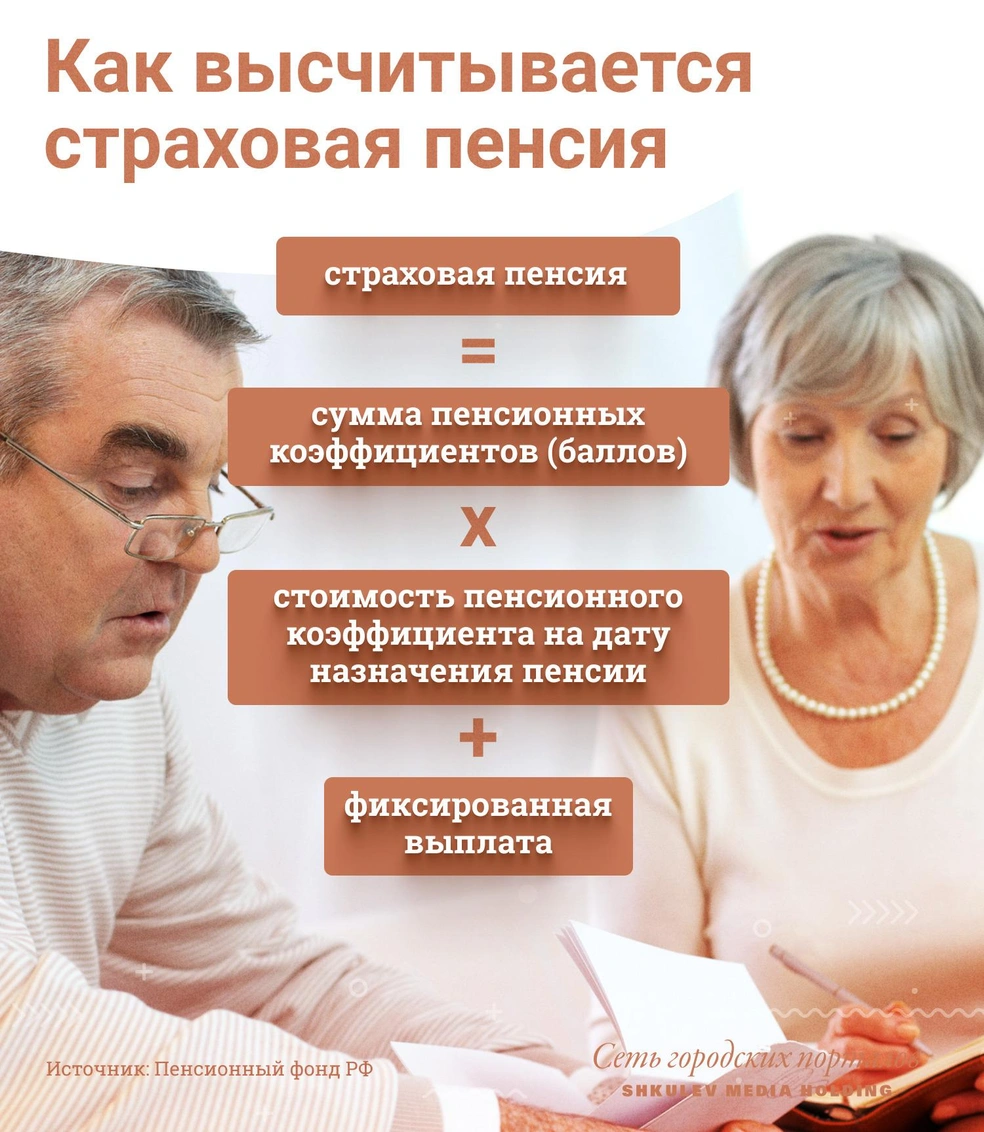

Каждому человеку за время его официальной работы начисляют так называемые пенсионные коэффициенты. Их количество зависит от суммы страховых взносов и стажа. Стоимость пенсионного коэффициента меняется каждый год. Но уменьшиться этот показатель не может. Пусть и понемногу, растет и ежегодно индексируется на уровень официальной инфляции. Например, в 2015 году стоимость пенсионного коэффициента составляла 81,49 рубля, в 2021 году — уже 98,86 рубля.

Пенсионный коэффициент напрямую влияет на размер будущей пенсии, которая высчитывается по специальной формуле.

Что такое фиксированная часть страховой пенсии и индексация?

К общей стоимости пенсионных коэффициентов прибавляют фиксированную часть страховой пенсии. Например, в 2021 году она составила 6044,48 рубля. Каждый год страховую пенсию индексируют. В 2021 году страховые пенсии были проиндексированы на 6,3%.

Где узнать информацию о пенсионных накоплениях?

Вся информация о пенсионных правах и накоплениях есть в лицевом счете в ПФР. Получить информацию с лицевого счета можно бесплатно, обратившись в Пенсионный фонд.

Как получить выписку с лицевого счета?

Извещение о состоянии лицевого счета можно заказать на портале госуслуг или на сайте ПФР, при личном обращении в ПФР или МФЦ. Также можно отправить заявление почтой, но тогда его нужно заверить у нотариуса.

Что будет в документе?

В извещении о состоянии лицевого счета есть информация о стаже, начисленной зарплате и взносах. Также там указаны пенсионные коэффициенты за каждый год.

Информация о стаже попадает в ПФР в следующем году, поэтому за текущий год сведений в извещении может не быть.

В документе ошибка. Что делать?

Обращайтесь в ПФР с заявлением о корректировке сведений и внесении уточнений в индивидуальный лицевой счет. Подать заявление можно лично в любом отделении ПФР. В некоторых случаях нужно будет приложить подтверждающие документы. Пенсионный фонд проведет проверку и уведомит вас о ее результатах в течение 10 рабочих дней после получения заявления.

На пенсию можно выйти досрочно?

Досрочно выйти на пенсию можно. Такая норма предусмотрена законодательством с 1 января 2019 года. Но только на два года раньше общеустановленного пенсионного возраста и при наличии длительного стажа работы.

— Выйти на пенсию раньше могут женщины со стажем 37 лет и мужчины, отработавшие 42 года, но не ранее достижения ими возраста 55 и 60 лет соответственно, — говорят в пресс-центре ПФР. — Важно отметить, что при назначении досрочной пенсии в связи с длительным стажем засчитываются только периоды работы и (или) иной деятельности, которые выполнялись на территории РФ. При условии, что за эти периоды начислялись и уплачивались страховые взносы в Пенсионный фонд, а также периоды получения пособия по обязательному социальному страхованию в период временной нетрудоспособности.

Служба в армии, отпуск по уходу за ребенком, периоды получения пособия по безработице при назначении досрочной пенсии не учитываются. Они засчитываются при определении права на установление страховой пенсии по старости на общих основаниях.

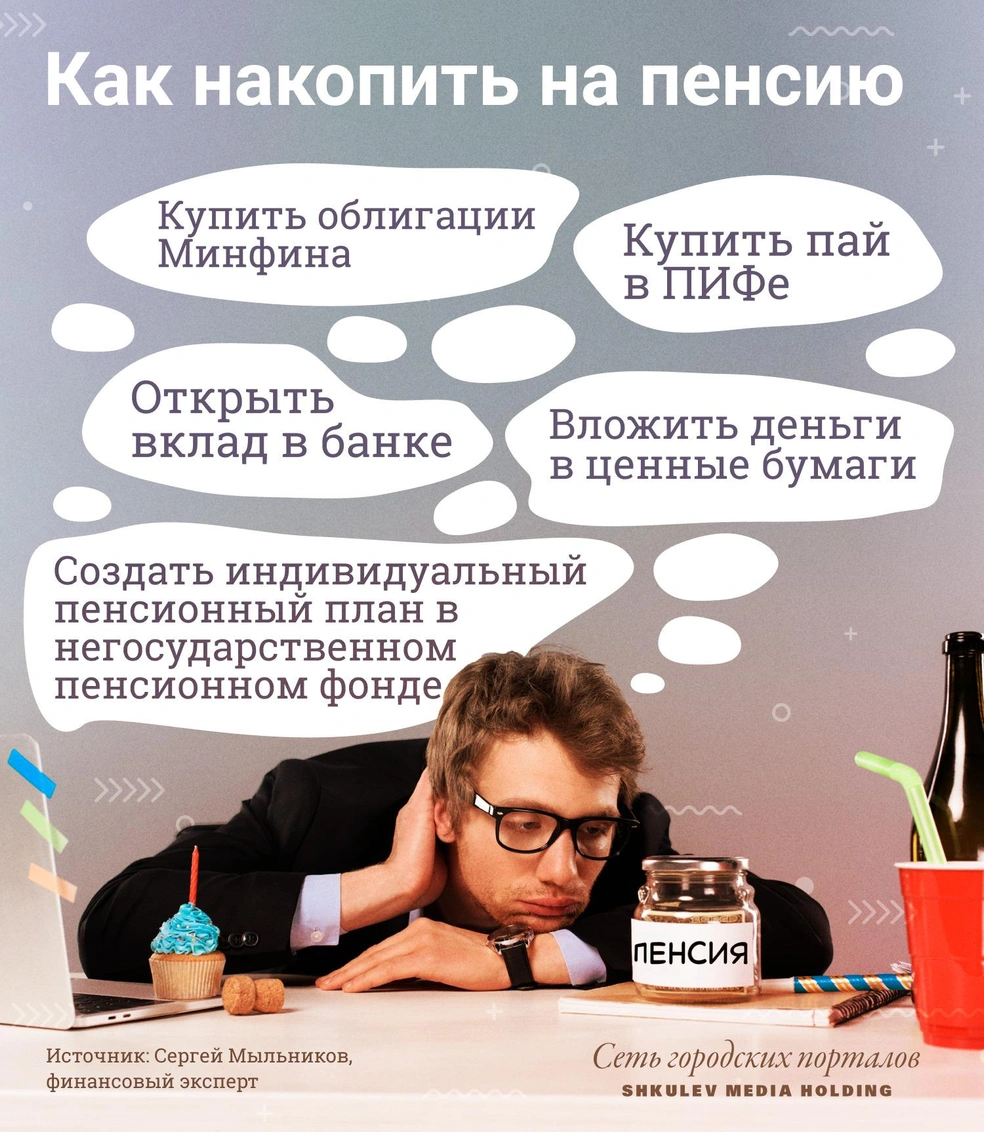

Как накопить на пенсию?

Чтобы понять, какой будет ваша государственная пенсия, можно воспользоваться специальным калькулятором на сайте ПФР. Он поможет спрогнозировать примерный размер страховой пенсии.

— Планируя приблизительные траты в старости, не забудьте учесть дополнительные расходы, например на лечение, — говорит финансовый эксперт Сергей Мыльников. — Также есть определенные риски, которые могут помешать вашим планам. Например, инфляция. Нужно не просто откладывать деньги, но и инвестировать их таким способом, чтобы обыграть инфляцию. Цель Банка России по инфляции на среднесрочную перспективу — 4% в год, значит, доход от инвестиций должен быть не ниже.

Кроме того, в игру вступают так называемые соблазны — покупка машины, отпуск, квартира получше. Всё это может отщипнуть солидную часть накоплений. Ну и не забывайте про текущие доходы и расходы.

— Если ваши доходы временно снизились, например, вы потеряли работу и потратили много времени на поиски новой или у вас выросли текущие расходы, ваши возможности откладывать деньги на будущее снижаются и растет вероятность того, что вы начнете тратить свою финансовую подушку безопасности, — говорит Сергей Мыльников.

Как жить не только на пенсию?

Самый простой способ увеличить свое пенсионное благосостояние — открыть вклад в банке. Деньги всегда под рукой, проценты начисляются регулярно, их можно добавить к вкладу, чтобы в следующем периоде процент начислялся на большую сумму. Но здесь, конечно, велик соблазн снять деньги, так что придется держать себя в руках, если вы поставили своей целью беспечную старость. Главный минус — проценты по вкладам не всегда компенсируют инфляцию.

Еще один способ — вложиться в ценные бумаги.

— На финансовом рынке есть широкие возможности для инвестиций, — говорит Сергей Мыльников. — Но не стоит забывать, что вместе с высокими доходами здесь есть и высокие риски. Поэтому, перед тем как открыть для себя фондовый рынок, надо для начала разобраться в тонкостях его работы.

— Самый частый вопрос от тех, кто только мечтает приступить к инвестированию, — где взять деньги на инвестиции? — говорит финансовый эксперт Елена Яковлева. — Можно поискать финансовые источники для увеличения доходов и сокращения расходов. Оцените, задействуете ли вы все способы увеличить доходы и сократить расходы, не урезая свой образ жизни, используя только финансовые механизмы: используете ли вы всё, что вам причитается от государства, налоговые вычеты, пособия и льготы. Применяете ли способы экономии за счет финансовых продуктов? Можете ли вы рефинансировать имеющиеся кредиты под более низкую ставку? Можете ли вы досрочно погасить кредиты, продав имущество, которое всё равно приносит одни лишь расходы или как минимум вам не нужно? Пользуетесь ли вы картами с кешбеком, милями и бонусами, которыми можно расплачиваться вместо денег в магазинах — партнерах банка?

Также эксперты советуют не забывать про так называемый метод пяти конвертов. Это когда человек получает месячную прибыль (зарплата, доход от бизнеса или сдачи квартиры) и распределяет ее по пяти конвертам, каждый из которых отвечает за разные нужды:

конверт № 1 — финансовые цели (накопить на обучение детей в вузе, обновление машины, покупку квартиры);

конверт № 2 — финансовая подушка безопасности (заначка);

конверт № 3 — ежегодные периодические траты (страховки, сборы детей в школу, поездки в отпуск);

конверт № 4 — ежемесячные траты (еда, коммунальные платежи);

конверт № 5 — мотивационный фонд (из него вы будете поощрять себя за то, что движетесь к цели, награда — на ваше усмотрение, будь то поход в кино или ужин в ресторане).

На протяжении месяца человек соблюдает план и старается тратить деньги по назначению. Такой метод, по словам экспертов, помогает воспитать правильные финансовые привычки.

Один из вариантов для тех, кто не любит рисковать, — покупка облигаций Минфина.

— «Народные ОФЗ» — практически безрисковый вариант инвестиций. А доходность по ним, особенно если использовать индивидуальный инвестиционный счет и держать их дольше трех лет, выше, чем в банках, — говорит Сергей Мыльников. — Также можно купить пай в паевом инвестиционном фонде. ПИФ объединяет деньги разных инвесторов, чтобы вложить их в какие-то финансовые инструменты: акции, облигации, недвижимость и так далее. Портфель финансовых инструментов формируют профессиональные управляющие. Вы можете купить пай такого фонда и получать доход от этих инвестиций. Риски здесь существенно меньше, чем при самостоятельной покупке ценных бумаг.

И наконец, можно создать индивидуальный пенсионный план в негосударственном пенсионном фонде. Благодаря регулярным отчислениям в НПФ вы сможете сформировать резерв денег на пенсию. Главный плюс такого подхода, по словам экспертов, в том, что пенсионные фонды инвестируют средства пенсионных накоплений в долгосрочные инструменты с хорошей доходностью. При этом важно помнить, что такие добровольные пенсионные отчисления не страхуются государством. Оно гарантирует сохранность только отчислений в Пенсионный фонд, которые делает за вас работодатель. Перед тем как выбрать НПФ, обязательно проверьте его лицензию.

Что еще почитать про пенсию?

Вопрос выхода на пенсию со времен пенсионной реформы стал еще более животрепещущим. В новых правилах разобраться не так-то просто, и если не углубиться в вопрос заранее, то не всегда понятно, почему пенсию назначают в разном возрасте и тем более в разном объеме. Разбираемся, как купить у государства свою пенсию и почему в страховой пенсии могут отказать. В конце концов, рискует ли человек остаться совсем без пенсии, если ни дня не работал официально, — развенчиваем 7 популярных пенсионных мифов.

А еще у пенсионеров есть разные возможности получить доплату к пенсии, которые не зависят ни от инфляций, ни от выборов. Мы собрали в этом материале все случаи, благодаря которым пенсионеры смогут увеличить доходы или компенсировать траты.

Ну а если вы самозанятый, читайте нашу инструкцию — как самозанятым не остаться без денег в старости.